주요동향

주요동향

R&D 세금 공제 확대 제언 원문보기 1

- 국가 미국

- 생성기관

- 주제분류 핵심R&D분야

- 원문발표일 2017-08-04

- 등록일 2017-08-14

- 권호 100

□ 정보기술혁신재단(ITIF)은 미국 생산성 향상과 국제 경쟁력 강화를 위해 R&D 세금 공제 확대 필요성을 제언*

(‘17.7.)

* Why Expanding the R&D Tax Credit Is Key to Successful Corporate Tax Reform

○ 최근 미 의회는 국제경쟁력과 생산성 향상을 위해 법인세율을 큰 폭으로 인하하고, 세수 감소 충당 방안으로 R&D 세금 공제

감소나 폐지를 논의 중

- R&D 세금 공제 제도는 GDP 대비 R&D 비중을 높이고자 ‘81년에 경제회복세법을 통해 한시적으로 도입되었고, 15년 세금인상

방지법(Protecting Americans from Tax Hikes Act)*을 통해 영구화됨

* 과거 기준치 금액을 초과한 R&D 비용액 20%에 대해 세금공제 혜택을 주는 방식으로, 연구개발 지출이 증가한 기업에게만

혜택이 주어진다는 한계 도출

- 의회는 최근 3년간 평균 연구 지출액을 기준으로 액수의 50%를 초과하는 금액의 14%에 대한 세금 공제율을 적용하는 간이세금

공제법(ASC)*을 도입

* Alternative Simplified Credit

○ 세계 여러 나라에서, 국가 혁신을 기반으로 한 혁신박스 제도를 도입하고 있으며, 이에 따라 연구 및 투자 유치에 대한 국제

경쟁이 고조되는 추세

- (오스트리아) ‘16년 R&D 세금 공제율을 10%에서 12%로 높임

- (체코) 특별충당금을 R&D 투자액의 10%에서 110%까지 설정하도록 하여 기업의 공제 범위 증가

- (프랑스) 중소기업의 프로토타입 설계에 대한 R&D 세금 인센티브 제도 도입

- (영국) 대기업에 10%의 세금 공제율을 적용하는 반면, 중소기업의 경우 더 높은 공제율을 제공

○ 반면, 미국의 법인세 제도는 OECD 가입국 중 가장 높은 세율을 적용하고 있으며, OECD에서 개발한 R&D 세금 인센티브

기준으로 해도 낮은 지원 순위를 기록

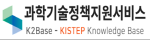

- 미국은 대상국 총 42개국 중 32위로, OECD 국가 중 25위 수준에 미침

< 국가별 이윤창출 중소기업 기준 R&D 세금 인센티브 지수 >

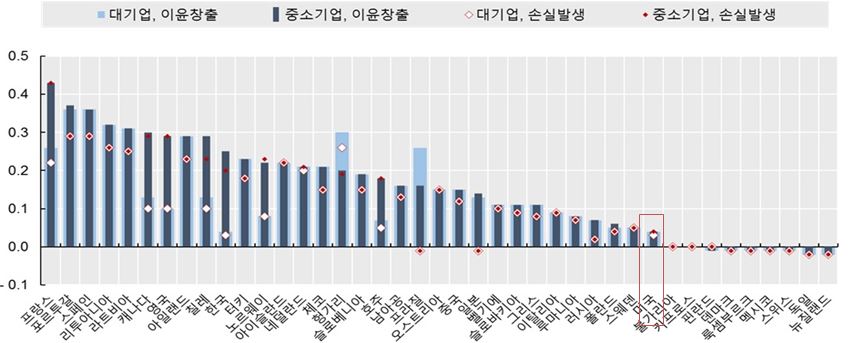

- 미국은 ‘90년 세계에서 가장 많은 R&D 세금 인센티브를 제공하는 국가였으나, 최근 각국의 경쟁적 인센티브로 순위가 빠르게

하락

< 경제개발협력기구(OECD) 내 미국 R&D 세금 인센티브 제공 순위 >

○ R&D 세금 공제의 경제 파급효과를 고려하여, 법인세 개혁에서 R&D 세금 공제를 축소하는 대신 공제율을 높일 것을 촉구

- R&D 세금 공제의 간이세금공제율(ACS)을 14%에서 20%로 증가시킬 경우 162,000명의 고용 창출과 3,850개의 추가 특허,

생산성 0.64% 증가, GDP 660억 달러 증가의 효과를 창출할 전망